老後の住まい・遺言・実家の相続

別荘を居住用にするならば税軽減措置

ちょうど東京都行政書士会の「空家問題相談員」の研修を受け相談員の登録を進めるタイミングで、クライアント(東京都)から高齢の御両親の住まいについて御相談がありました。

御両親はともに80代。

年齢相応に体力の衰えはみられるものの、特段の病気などはありません。

経済的にも受給している年金で十分。

今まで居住していたのは福井県ですが、娘も息子も東京に居住しており、その家族と同居するつもりはありません。

福井県の家はもともと大家族で住んでいた大きな家です。

80歳を超える夫婦二人でその維持管理をするのは大変ですし、もう少し子供達と近い距離に移転することを考えつきました。

この10年ほどで増えた「老後の住まい」の選択肢として、リゾート地にある中古の別荘(戸建て、リゾート用マンション)が人気のようです。

別荘地として全体を不動産業者が管理している場所には管理事務室などがあるケースもみられます。

最も大きな特徴は、都市部の不動産と比較して価格がかなり低いことです。

![]() また、別荘として購入する場合とは異なり、居住するのであれば不動産取得税など税の軽減措置の対象になります。

また、別荘として購入する場合とは異なり、居住するのであれば不動産取得税など税の軽減措置の対象になります。

◇ミニ知識 『別荘』と『居住用財産』の税率◇

別荘とは:

保養のための不動産であり、月に1日未満の利用のもので「居住用財産」とは認められません。

居住用財産とは:

毎日生活する住宅以外でも、仕事場近辺のセカンドハウスや、元々は別荘として建築された不動産に定住するなど、利用頻度が高く「居住している」状態の不動産をさします。

※定住用だけでなく、セカンドハウスも対象になりますが、どちらも自治体により税軽減のための要件が異なりますので事前に不動産所在地の自治体で御確認ください。

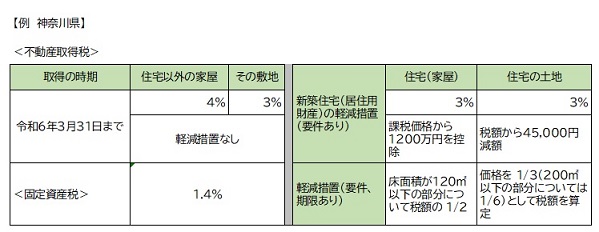

【居住用不動産の税軽減措置】

別荘として建設されたマンションや個別住宅を購入して定住またはセカンドハウスとして住まう場合には、税制上の軽減措置があります。建築時の意図が別荘用でも、別荘地であっても実際に居住するのであれば対象になります。

下記の表は一例として神奈川県の軽減措置をまとめたものです。

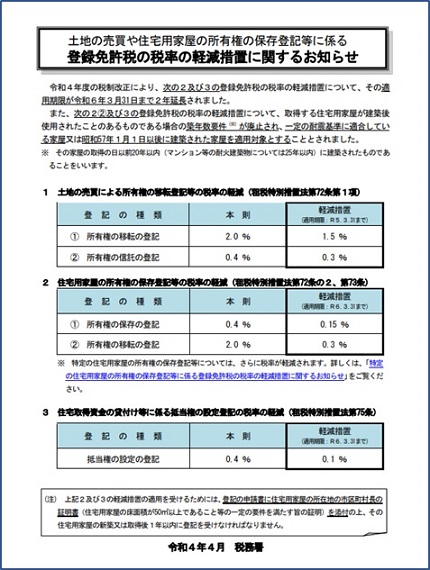

登録免許税では全国的に次のような措置があります。

税務署ホームぺージから引用

別荘用不動産を居住のために購入する際の注意点

別荘用不動産を居住のために購入する際の注意点

1. 一般に現在の住居を売却した資金で住み替え先を購入する際には、売却と購入のタイミングを合わせることが難しい。

特にローンが残っているときは、仲介不動産業者によく相談しておくことが良いでしょう。

2. 別荘用不動産の購入にあたっては事前に環境等を丁寧に確認することは重要です。

2.1 公共交通機関の利便性。

現在は車を運転していても、免許を返納した後に暮らしていけるか。

2.2 郵便局、銀行などの店舗やATM、郵便ポスト、食料品店、日用品店が徒歩圏内にあること。

2.3 病院が自分で行ける範囲にあるか、その交通手段。

2.4 大雪、崖崩れなどの自然災害のおそれが高くないか。ハザードマップで予め確認。

3. 別荘用家屋の特徴を理解して購入する

別荘用として建築された家屋には居住用と異なる特徴があります。

・収納スペースが少ない

・頻用すると壊れるような設備や装飾が使われている

など

「たまにしか使わない」前提で建築されています。

・庭が広大であればその手入れも必要になります。

そのような特徴があることを事前に確認し、改修するのか・そのまま住むか、よく検討してから購入を決めましょう。

今回の御相談は、実家の処分と新しい住居の購入に関しての考え方や注意点の御相談でした。

特に行政書士でなければならない業務でありませんが、注意点があることも事実です。

当事務所では必要に応じ登記は司法書士、不動産は宅建業者、紛争は弁護士と、さまざまな信頼できる専門家の御紹介も行ない、ワンストップサービスに努めています。

この季節は別に住んでいる家族が集まり話をする機会が増えます。

老後の住まい、遺言、相続や尊厳死のこと、話し合ってごらんになると良い季節です。

遺言や相続は専門家に御相談ください。

問合せページからどうぞ